“試管嬰兒第一股”巨震

這兩天,港股“(三代試管)試管嬰兒第一股”錦欣生殖的股價坐上了過山車。先是在3月15日暴跌24.59%,隨后在3月16日又上漲了13.80%。

錦欣生殖股價的異動,源于業(yè)內(nèi)流傳的一份監(jiān)管部門發(fā)出的函件。澎湃新聞報道,根據(jù)函件內(nèi)容,相關部門需在3月15日前反饋營利性醫(yī)療機構上市融資是否符合健康產(chǎn)業(yè)發(fā)展政策導向,營利性醫(yī)療機構上市融資是否會在醫(yī)療行業(yè)內(nèi)產(chǎn)生不良示范效應,營利性醫(yī)療機構上市融資是否會導致社會資本在醫(yī)療領域無序擴張風險。

3月15日,據(jù)一家非公立醫(yī)療協(xié)會負責人證實,該文件屬實,但僅僅(三代試管)是國家衛(wèi)健委體改司做每年的例行理論研究需要,預計衛(wèi)健委將做出回應。

作為國內(nèi)最大民營輔助生殖機構,錦欣生殖于2019年6月登陸港交所,股價一度從8.54港元的發(fā)行價漲至將近25港元。但是好景不長,其股價2021年初從高點墜落,目前已跌至5.69港元,跌幅高達77%,市值僅剩142億港元。

在3月15日暴跌之前,受“北京將16項(三代試管)輔助生殖項目納入醫(yī)保”消息的影響,錦欣生殖曾有一波小反彈,隨后又掉頭向下。

如今,政策上的巨大不確定性傳聞來襲,錦欣生殖這門輔助生殖的生意到底還好不好做?

一門賺錢的生意“輔助生殖技術”(三代試管)就是采用醫(yī)療輔助手段幫助不孕不育夫婦妊娠的技術,包含 人 工授精(AI)、體外授精-胚胎移植(IVF-ET)(“試管嬰兒”技術) 及其衍生技術兩類。

其中,試管嬰兒技術又憑借約50%的成功率,而備受關注。

世界上第一例試管嬰兒誕生在1978年,中國大陸的第一個試管嬰兒則誕生在10年后。

這種“送子”的技術,對于渴望要孩子的夫妻來說,無異于雪中送炭,價格自然不會便宜,并且因各種條件導致價格不一。

其一是技術。一般人工授精平均治療周期有3個,每周期費用約5000元,試管嬰兒平均治療周期有2個,單個約5萬元。

其二是地區(qū)。中國香港、美國、(三代試管)中國臺灣和中國大陸試管嬰兒(IVF)單周期均價分別為13萬元、8萬元、6萬元和4萬元。

醫(yī)院性質(zhì)也會影響到價格。西南證券研報顯示, 2019年中國公立醫(yī)院輔助生殖平均每個周期要花3.5萬-4萬元,錦欣生殖在中國的平均費用為4萬-5萬元,如果是VIP服務,還要貴上一些,在6.5萬-10萬元之間。

高額費用之下便是高毛利。錦欣生殖的毛利率保持在40%左右,凈利率在20%左右。

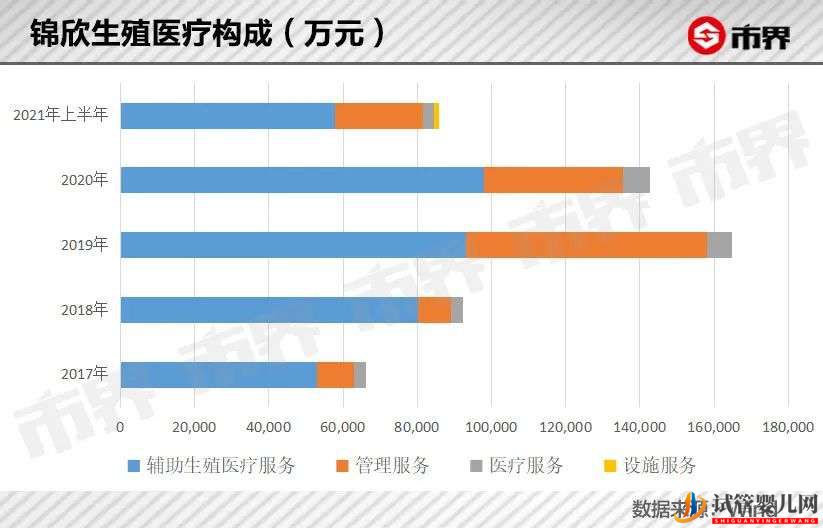

2019年之前,錦欣生殖業(yè)績保持了穩(wěn)定增長,營收從2017年的6.67億元增長至2019年的16.62億元,凈利潤則從0.99億元增長至4.10億元。2020年受疫情影響,營收、凈利潤分別同比下滑了13.11%、38.57%。

不過,(三代試管)輔助生殖雖是一門賺錢的生意,但并非誰都能摻和一腳。該行業(yè)有一個大門檻——牌照。

要知道,機構在申請輔助生殖技術AID、AIH、常規(guī)IVF-ET、透過ICSI進行IVF及PGD/PGS五類牌照時,要按順序申請且越往后難度越大,定期還會被評審校驗,不達標會被暫停資質(zhì)。因此三代牌照準入率極低。

也因為牌照稀缺,公立醫(yī)院為主要持有者。截至2020年6月末,我國經(jīng)批準開展輔助生殖技術的醫(yī)療機構有523家,民營醫(yī)院附屬或民營資本注入的機構僅有42家,不到10%。

牌照之外,IVF(體外受精)(三代試管)取卵周期數(shù)也是機構實力的體現(xiàn)。取卵周期一般要經(jīng)歷促排、取卵手術、受精培養(yǎng)、(三代試管)胚胎凍結或移植等步驟。

根據(jù)招股書,按2017年在中國進行IVF取卵周期數(shù)目計算的市場份額來看,錦欣生殖的市占率為3%,排在第三位。到了2018年,市占率達到了3.1%,仍在第三位。

而作為民營的錦欣生殖能進入公立醫(yī)院占大頭的輔助生殖行業(yè),跟其過去抓住了幾個節(jié)點有關。

老院長抓改制根據(jù)2021年半年報,錦欣生殖的收益主要來自于輔助生殖服務、管理服務及輔助醫(yī)療服務。這些服務由旗下西囡醫(yī)院集團、深圳中山醫(yī)院、武漢錦欣醫(yī)院、錦江生殖中心、HRC Medical、HRC Management等提供。

錦欣生殖旗下醫(yī)院眾多,(三代試管)離不開資本支持下的收并購。

錦欣生殖的業(yè)務可以追溯至2003年。彼時, 公司的創(chuàng)始人范玉蘭還是成都錦江區(qū)婦幼保健院的院長。這家醫(yī)院成立于1959年,是一家非營利婦幼保健院。

2004年,醫(yī)院啟動改制,范玉蘭帶領醫(yī)生和一些管理人員成立了錦江生殖中心(即婦幼保健院的IVF中心,現(xiàn)由醫(yī)院與錦欣生殖聯(lián)合管理)。錦欣生殖的醫(yī)生合伙人制度也是在這個時候開始建立起來。

2003年1月,錦江生殖中心獲批提供AIH治療,后成為四川首批獲發(fā)牌照提供輔助生殖服務的機構之一,并在2006年開始提供IVF-ET及IVF-ICSI服務。

到2010年,范玉蘭再進一步,(三代試管)通過員工集體持股的方式,成立了成都西囡婦科醫(yī)院(成都西囡醫(yī)院的前身),該醫(yī)院也在2013年獲得了IVF牌照。

此時的公司雖然打出了一定的名氣,但還只是在四川及周邊打轉。 轉折發(fā)生在2016年,“煤老板”王廣西跟公司牽上了線。

王廣西早先供職于體制內(nèi),后靠永泰地產(chǎn)起家,還涉足過醫(yī)藥,最后靠永泰能源身家暴漲。

2013年,王廣西入主海德股份,并在2年后請來原四川發(fā)展控股董事長王彬擔任副董事長。之所以提到王彬,是因為他后來又以董事會主席兼非執(zhí)行董事的身份,出現(xiàn)在了錦欣生殖的招股書中。

(三代試管)王彬作為四川“老人”,想必十分熟悉四川產(chǎn)業(yè)。也是在不久后,錦欣生殖負責中國業(yè)務的機構便入了王廣西的眼。

2016年10月,永泰能源附屬輔助醫(yī)療生殖投資基金Willsun Fund、青島金石(由中信證券持有)、四川省養(yǎng)老基金入股錦欣生殖中國業(yè)務。其中,Willsun Fund通過三只基金控制錦欣生殖中國業(yè)務39.19%的權益。除此以外,華平投資也于2017年入股。

有了錢后,錦欣生殖終于開始了它在四川之外的擴張步伐。

2017年1月,公司收購了深圳中山泌尿外科醫(yī)院(簡稱“中山醫(yī)院”)。醫(yī)生合伙人制度再次發(fā)揮作用,中山醫(yī)院創(chuàng)始人梅驊是泌(三代試管)尿外科專家,被收購后仍持有該醫(yī)院15%股權。

2018年12月,HRC Management(其管理的HRC Medical是美國加州的輔助生殖醫(yī)療機構)也被收入囊中;2020年,武漢錦欣醫(yī)院及老撾錦瑞醫(yī)學中心也成了公司成員。

在此期間,永泰能源因財政困難于2018年8月,將西囡醫(yī)院在內(nèi)的一系列資產(chǎn)出售給了創(chuàng)辦人、紅杉資本、信銀投資(中信銀行旗下)等投資者。

若干交易長期且復雜,并未在招股書中詳細說明,如今公司的大股東中又增加了高瓴、易方達基金。

范玉蘭則頗為低調(diào)。她并未直接在股東名單中出現(xiàn),同時在公司也只擔了“榮譽董事長”的名頭,讓人(三代試管)感覺她只是匆匆過客,給不少投資者留下了“創(chuàng)始人不管事兒”的印象。

不過,根據(jù)招股書,公司大股東Jinxin Fertility BVI,由前任或現(xiàn)任雇員的198名人士組成,截至2021年6月30日持股14.42%。

而持股13.67%的第二大股東HRC Investment,則由多位美國加州執(zhí)業(yè)醫(yī)生共同持有股權。

遭遇前后夾擊從持股比例也能看出,錦欣生殖是一家主要由醫(yī)生持股的公司,其背后反映的正是在輔助生殖行業(yè)里醫(yī)生舉足輕重的地位。

這是因為, 相較于口腔及眼科,輔助生殖行業(yè)對醫(yī)生的依賴程度更高,畢竟不同水平的醫(yī)生,會影響到IVF的成功率,而成功率影響著機構的口碑,IVF取卵周期數(shù),甚至是牌照的申請和獲取。

但又因為我國的輔助生殖行業(yè)還處于早期階段,經(jīng)驗豐富的醫(yī)護人員相對有限。

這便能理解錦欣生殖會大方地把股份分給醫(yī)生的原因了。即便上市后,公司依然試圖用股權激勵的方式吸引和維系核心醫(yī)生。

這也給公司帶來了回報。2019年,錦欣生殖國內(nèi)的人均醫(yī)生創(chuàng)造的周期數(shù)量約為406個周期/年,行業(yè)平均為220個。錦欣生殖在美國的醫(yī)生做的周期數(shù)量是單個醫(yī)生298個周期/年,美國這一數(shù)據(jù)的平均值為155個。

反映在成功率上,2018年公司的國內(nèi)醫(yī)院平均成功率為54%,(三代試管)全國的平均值是45%。

此外,醫(yī)生技術和牌照申請的高門檻,會限制輔助生殖行業(yè)的可復制性,或者說企業(yè)的擴張速度。

錦欣生殖也不例外。公司早先招股書中就曾表示,將把募集資金的約20%用于收購,目標是位于華東及京津冀大城市地區(qū)的輔助生殖醫(yī)療機構。

但迄今其旗下的醫(yī)療機構,國外分布在美國和老撾,國內(nèi)則分布在四川、深圳、武漢等地,集中于南部,并未走到北方。這事兒用錢都很難解決,可見并購標的之稀缺。

更為重要的是,來自公立醫(yī)院的競爭無處不在。以北京為例,這次北京將16項輔助生殖項目納入了醫(yī)保,而目前北京具有輔助生殖資質(zhì)的基本醫(yī)療保險定點醫(yī)療機構就有15家。

一般,公立醫(yī)院的口碑、技術、設備等條件比民營機構更有優(yōu)勢,甚至會因為供應緊張,使得客源外流。

另一方面,隨著輔助生殖服務市場這塊兒“蛋糕”變得愈大愈香,錦欣生殖勢必會面臨來自其他“后浪”的競爭。

根據(jù)平安證券研報,考慮提價因素,2025年我國輔助生殖市場空間或超680億。

而在滲透率上,2018年中國輔助生殖服務的滲透率僅為7.0%,美國達到了30.2%,日本則在2016年就達到56.1%。滲透率低的一大原因就是價格昂貴,而部分輔助生殖項目納入北京醫(yī)保,或許會為提高滲透率提供良機。

加之二胎、三胎政策放開,市場規(guī)模有望擴大下,輔助生殖市場空間的參與者也在增加。如復星醫(yī)藥、通策醫(yī)療、華大基因、康芝藥業(yè)等上市公司,均在以收購或參股方式布局輔助生殖服務。

在擴張難度不小,競爭只增不減的情況下,錦欣生殖要想分得輔助生殖生意更多的份額并不容易。

本文來自 “市界”(ID:ishijie2018),作者:華宇 ,編輯:韓忠強 ,36氪經(jīng)授權發(fā)布。